Kompanitë e kredive të shpejta konsumatore shënuan fitime rekord gjatë vitit 2021.

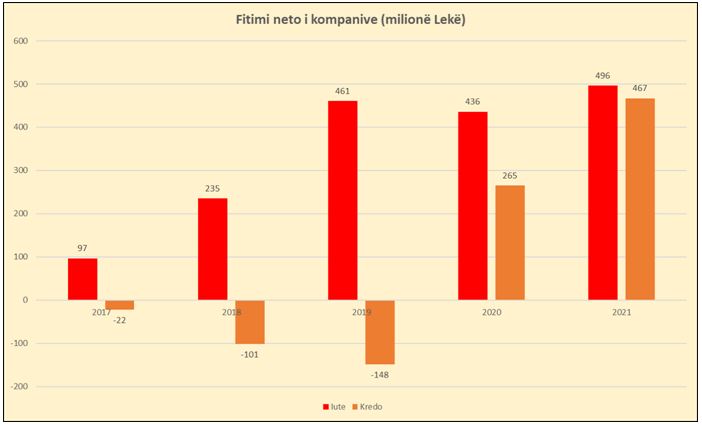

Sipas pasqyrave zyrtare financiare, dy kompanitë më të mëdha në këtë treg, IuteCredit Albania dhe Kredo Finance raportuan një fitim neto pas taksave në vlerën e 963 milionë lekëve ose 8.2 milionë Eurove. Krahasuar me një vit më parë, fitimi neto i këtyre dy institucioneve u rrit me 37%.

Veçmas, IuteCredit Albania e mbylli vitin me një fitim neto në vlerën e 496 milionë lekëve, në rritje me 13.7% krahasuar me një vit më parë.

Ndërsa Kredo Finance raportoi fitim neto në vlerën e 467 milionë Lekëve, në rritje me 75.8% krahasuar me vitin 2020.

Të dyja kompanitë shënuan vlerat më të larta të fitimit të arritur ndonjëherë.

Norma e fitimit nga xhiroja (e matur para tatimit) arriti në 19.2% për IuteCredit Albania dhe 37.4% për Kredo Finance.

Xhiroja e përbashkët e dy kompanive nga aktiviteti kreditues (pa përfshirë të ardhura të tjera, të paspecifikuara) arriti në 4.6 miliardë Lekë, 18% më shumë krahasuar me vitin 2020. Duke qenë se këto të ardhura vijnë pothuajse totalisht nga interesat dhe komisonet e paguara nga klientët, mund të vlerësohet se kostoja e kredive të shpejta për huamarrësit e këtij sektori vitin e kaluar arriti në pothuajse 40 milionë Euro.

IuteCredit Albania raportoi një xhiro në vlerën e 3.1 miliardë lekëve, 24% më shumë krahasuar me një vit më parë. Ndërsa Kredo Finance kishte një xhiro nga aktiviteti kredidhënës në vlerën e 1.52 miliardë lekëve, 11% më shumë krahasuar me një vit më parë.

Të dyja kompanitë së bashku kishin n fund të vitit një portofol kredie në vlerën e 5.2 miliardë lekëve. Megjithatë, kjo shumë nuk jep një ide të plotë të volumit kreditues të kompanive gjatë vitit, sepse në pjesën dërrmuese portofoli është afatshkurtër dhe maturohet brenda pak muajve.

Rritja e fitimeve në këtë segment të tregut pasqyron zhvillimet pozitive në ekonomi gjatë vitit të kaluar, kur ekonomia u rimëkëmb me ritme të shpejta nga efektet e pandemisë. Ky efekt u ndje edhe në tregun financiar, me ritme në rritje të kredidhënies.

Mikrofinanca e kredive të shpejta ka marrë një zhvillim të shpejtë pas vitit 2016, duke sjellë në Shqipëri modele biznesi të zbatuara më parë në vendet Balltike dhe në vende të tjera të Europës Lindore. Këto kredi përgjithësisht jepen në shuma të vogla dhe me afate të shkurtra maturimi. Avantazhi i tyre konsiston në vendimmarrjen e shpejtë dhe me procedura burokratike minimale, por, që nga ana tjetër, ato bartin rreziqe më të mëdha dhe norma efektive interesi shumë të larta se kreditë që ofron sektori bankar. Këto produkte janë kryesisht të orientuara tek segmenti i konsumatorëve me informalitet dhe me rrezik më të lartë, që ka vështirësi për të gjetur akses në financim nga sektori bankar.

Por, që nga fillimi i vitit 2021 ky sektor po përballet me normat tavan të interesit të vendosura nga Banka e Shqipërisë për kreditë konsumatore. Ky rregullim i ka ulur disi normat efektive të interesit që ofrojnë këto institucione dhe pritet të ndikojë edhe ecurinë e përfitueshmërisë së tyre gjatë këtij viti. Përveç interesit tavan, ky segment i huadhënies me risk të lart është edhe më i ekspozuar ndaj efekteve të inflacionit të lartë.

Sipas përfaqësuesve të këtyre kompanive, tashmë vërehet një përkeqësim i lehtë në cilësinë e portofolit të kredisë. Mbështetur në statistikat e Bankës së Shqipërisë, në fund të vitit 2021 raporti i kredive me probleme për të gjithë sektorin e mikrofinancës ishte 13.6%./Monitor/

Burimi QKB